ハイローオーストラリア(Highlow.com)で取引による利益を得ると納税の義務が発生します。

毎年1月1日から12月31日の分を集計して、2月中旬から3月中旬の間に納税と確定申告をするというのが基本スケジュールです。

ハイローオーストラリアでせっかく稼いだのに税金を納めなければならないのは嫌だと思う人もいるでしょう。

日本の税制では投資による所得は課税対象になるので、国内業者でも海外業者でも納税が必要になります。

脱税をすると延滞金の支払いが必要になるだけではなく、社会的信用も失ってしまうことになります。

納税自体は義務としてせざるを得ないですが、工夫次第で金額は減らせる可能性があるのを知っているでしょうか。

節税についてのノウハウがあると、少しなら税額を減らせるかもしれません。場合によっては大きな差が生じることもあるので、重要な節税のノウハウをここで習得しましょう。

公式サイトで口座開設(無料)をする

\5,000のキャッシュバック

目次

ハイローオーストラリアで節税をする唯一の方法

ハイローオーストラリアで得られた利益にかかる税金を減らす方法はたった一つしかありません。必要経費を少しでも多く計上することです。

ハイローオーストラリアのような海外業者との取引によって得た所得は、総合課税の雑所得に分類されます。

総合課税の場合には給与所得や不動産所得、事業所得などを合計した金額に対して所得税と住民税が課されます。

日本では累進課税制度なので、課税所得が大きいほど税率が高くなるのが基本です。段階的に税率が設定されているため、一定のボーダーラインを越えるごとに税率が上がります。

総合所得の節税では損益通算がよく用いられています。

損失が生じたときに利益を相殺すること

不動産所得で出た損失を使って給与所得を減らす、前年度の赤字経営の損失を繰り越して今年度の事業所得を減らすというのが典型的な節税方法です。

不動産投資や事業を行っている人は覚えておくと良いでしょう。

必要経費とは何か

ハイローオーストラリアで節税に使えるのは必要経費だけだと言われても、必要経費とは何かがわからない人も多いでしょう。

所得税法上の必要経費は、日常生活で使っている経費とは少し違いがあります。ここで定義から必要経費について詳しく見てみましょう。

必要経費の定義

必要経費は収入の獲得のために使用された費用の総称です。税金が課される収入を得る目的で支払いをしたときには、その支払額は必要経費とすることができます。

必要経費は税法上の所得控除に相当するものです。

会社員や公務員のような給与所得者の場合には必要経費の代わりに給与所得控除が認められています。これは給与所得者が仕事をして収入を得るために支払った金額を算出するのが困難なので、一律で概算された金額を控除する仕組みです。

給与所得に応じて控除額が決まる仕組みになっていて、最低でも55万円が控除されます。

基本的に収入を得る行為のために必要だったと考えられるものであれば、ほとんどの出費が必要経費になります。

必要経費となるもの

✔ 家賃や電気代、通信費、光熱費

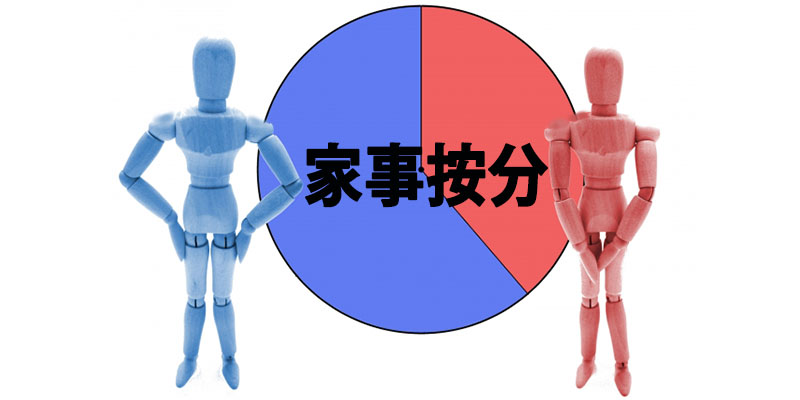

家事按分を考えることで必要経費にすることが可能です。具体例を挙げて後で解説しますが、収入を得るために使った割合を必要経費にすることが認められています。

✔ 住宅ローン金利や火災保険料など

火災保険料などは按分によって必要経費にできます。

また、資金が不足していてフリーローンを組んだ場合などには、借りたお金の用途が収入を得ることならローンの手数料や利息も必要経費にできます。

必要経費にならないもの

✔ プライベート支出

日常生活に必要な食費や日用品の購入費用、私用で使っている車の購入費用やガソリン代、収入を得るための活動とは関係がない友達との会食などはプライベートの支出です。

✔ 住宅ローン

住宅ローンは居住用の家を購入するために使うローンなので、住宅ローンで買った家で仕事をしたとしても必要経費にはできません。

✔ 延滞金

家賃を滞納したために生じた延滞金などのように、罰則として支払うことになったものも経費にならないのが原則です。

このように複雑さはありますが、実際にハイローオーストラリアで使う経費は限られています。

資産になる場合には減価償却費になる

必要経費のうちで資産になるものは、減価償却費として取り扱うことになります。

10万円以上で購入したものは固定資産になり、減価償却によって分割して償却することになります。

購入した資産の法定耐用年数で分割するのが原則です。

例えば、5年の耐用年数のものを50万円で購入した場合には、毎年10万円ずつ計上して5年間に分けて経費から差し引くことになります。

一括償却資産

一括償却資産と呼ばれる10万円以上20万円未満のものについては対応が異なります。

一括償却資産は3年で償却するのが特徴で、法定耐用年数が10年でも20年でも3年間で減価償却費を計上します。

取得にかかった費用だけで考えられるので比較的

わかりやすいでしょう!

なお、法人化してハイローオーストラリアで取引をすることはまずありませんが、法人化して中小企業に該当している場合には少額減価償却資産の特例が適用されます。

中小企業の場合には取得金額が30万円未満の資産は、取得した年に全額必要経費にできます。一括償却するとキャッシュフローがよくなり、節税にもなるという点から中小企業に対する優遇措置として特例が設けられています。

ハイローオーストラリアの必要経費

必要経費について詳しくなったところで、ハイローオーストラリアでどのような必要経費を計上できるかを見ていきましょう。

住居費や電気代などの家事按分

取引をするためには場所が必要で、パソコンやスマホを使うための電気代やインターネット料金、スマホの通信料金がかかります。

このようにプライベートでも使用している場合には按分計算をして合理的な金額を経費に計上することが可能です。

普段使っているお金の一部を業務の必要経費として計上することができること

住居費の場合には家賃や住宅ローンの利息が該当します。

一般的にはハイローオーストラリアで取引をするための部屋や区画を用意して、家の全床面積のうち何パーセントを占めているかを計算します。10%を占める面積が専用スペースだったら家賃の10%を必要経費にできます。

電気代やインターネット料金、スマホの通信料金は使用時間で按分するのが通例です。

プライベートでの使用時間との比率に応じて計算する必要があるので手間はかかりますが、毎月数千円くらいずつ経費にできる可能性があるので重要な項目です。

口座開設や取引に必要なものにかかった費用

ハイローオーストラリアで口座開設をして取引をする際に支払った費用は経費になります。

ハイローオーストラリアでは口座開設手数料や口座維持手数料、入金手数料はかからないので経費にできません!

しかし、入金のときに銀行振込で振込手数料を支払ったり、専用のクレジットカードを発行するのに入会費がかかったりしたときには必要経費です。

取引のときにはパソコンかスマホが必要です。

パソコンを例にすると、専用のパソコンを買った場合には全額が経費になりますが、プライベートでも使う場合には時間で按分します。

例)15万円のパソコンを購入

✔ ハイローオーストラリア専用にした場合

一括償却資産になるので3年間かけて5万円ずつ経費に計上します。

✔ プライベートとの併用で購入した場合

使った時間が半々だったとすると収入を得る目的で使った分は7.5万円です。そのため、一括償却資産にはならず、1年で7.5万円を経費にします。

取引をする場所を作るためにリフォームをしたり、デスクや椅子を購入したりした際にも費用を経費として計上できます。この場合にもプライベートとの按分を考えることが必要です。

取引のために買ったものの費用

ハイローオーストラリアで取引をしていると色々なものが欲しくなります!

ディスプレイを買ってデュアルディスプレイにした方が使いやすいと思ったら、購入して経費にして問題ありません。ディスプレイも一括償却資産になることが多いですが、プライベートとの併用にすると1年で計上することも可能でしょう。

取引内容をメモするためにノートやボールペン、電子ノートなどを買った場合も必要経費になります。この場合にもプライベートとの併用の場合には按分をしなければなりません。

鉛筆一本、紙一枚ですらハイローオーストラリアで取引をするのが目的で買ったのなら計上可能です!

例えば、レーザープリンターを買って取引履歴を印刷した、トナーが切れて購入したという場合には、プライベートとの印刷枚数や利用回数、使用時間などで按分します。

取引の勉強のためにかけた費用

ハイローオーストラリアで勝てる取引をしたいと思い、投資やバイナリーオプションについて学んだり、ネットワーキングをしてノウハウを聞いたりする人もいます。

例えば

✔ 本を読んで勉強するなら本を買った費用

✔ ネットカフェで読んだ場合には、ネットカフェの利用料金

✔ セミナーに参加して勉強した場合にはセミナーの参加費、会場までの往復費用や宿泊費

✔ オンラインセミナーなら通信費や電気代

✔ ワーキングができる仕組みの懇親会参加の懇親会費

ハイローオーストラリアやバイナリーオプションに詳しい専門家と食事をしながらノウハウを教わったというときには、食事代を会議費や交際費として経費にできます。

外食の場合だけでなく、自宅に招いて食事を出した場合にも、その食事や食材の購入費用を計上して問題ありません。

ただ、客観的に見て有識者だとわからない友人に話を聞いたというくらいでは経費にできないので注意しましょう。

ツールの購入費用

ハイローオーストラリアで取引ツールを使用するために購入した場合には、購入費用が経費になります。

口座維持手数料がかかるFX会社の取引ツールを使いたいと考えて口座開設をした場合には、口座維持手数料を経費にすることが可能です。

サインツールやシグナルツールであれば問題ありませんが、その通りに取引をするとハイローオーストラリアの規約違反になるリスクもあります。

また、取引ツールに関連する詐欺も多いので、安全に買えるツールなのかどうかを見極めることが必要です。

取引資金は経費にならない

商品の販売をするときには仕入れにかかった費用を経費にできます。

ハイローオーストラリアでは取引資金が仕入れに相当するのではないかと誤解する人もいますが、商品や原料などの仕入れの目的で支払いをしているわけではないので経費にはなりません。

まとめ

ハイローオーストラリアで稼いだ利益を無駄にしない方法として、通常は必要経費の計上による節税しか手立てはありません。

ハイローオーストラリアで取引をするために使った費用だという根拠があるなら、ほとんどの費用を経費にして所得から引くことができます。

プライベートでも使うものは按分しなければならないことや、資産になる高額のものについては減価償却費にする点には注意が必要です。

一つ一つは少額かもしれませんが、鉛筆一本でも積み上げていけば大きな節税につながります。

特に税率が上がるかどうかの微妙なラインのときにはほんのわずかな違いが大きな差を生むので普段から経費を意識しましょう。

公式サイトで口座開設(無料)をする

\5,000のキャッシュバック